財務諸表、どれくらい読めますか?会計は税理士に丸投げし、一切財務諸表を読まない。そういう方も多いのではないでしょうか。

しかし、正しく活用すれば経営分析がラクになるなど、判断の手助けになってくれます。

そもそも財務諸表は一般的に「決算書」を意味します。そのなかでも代表的な、こちらの3つ

- 貸借対照表

- 損益計算書

- キャッシュフロー計算書

これらを「財務三表」と呼びます。

今回は、財務諸表の基本から、中小企業経営者がとくに意識しておくべきポイントなどについて、嶽野会計事務所のパートナーである税理士の宮澤寿樹さんに解説していただきます。

語り手: 嶽野会計事務所 パートナー/税理士 宮澤寿樹

財務諸表とは?

まずは財務諸表の基本をおさらいします。

財務諸表の基本

財務諸表は3つの表で構成されており、主な用途は次の通りです。

財務三表

(1)損益計算書

(2)貸借対照表

(3)キャッシュフロー計算書

主な用途は以下の通り。

主な用途

(1)株主、債権者、出資者、取引先に対する財政状態や経営成績の報告

(2)融資や出資を受ける際の与信審査や取引先の信用調査

(3)法人税の申告

(4)自社の経営分析 など

この中でも特に、「自社の経営分析」が多くの中小企業経営者にとって盲点。本来、財務諸表は「面倒だけどつくらなければならないもの」ではなく、正しく活用すれば経営分析の武器になり得るものです。

財務諸表は毎年決算期に作成されることから、しばしば「企業の通信簿」といわれます。できればしっかり使い倒したいところ。

では「貸借対照表」「損益計算書」「キャッシュフロー計算書」には、それぞれどのようなことが書かれているのでしょうか。具体的に見ていきます。

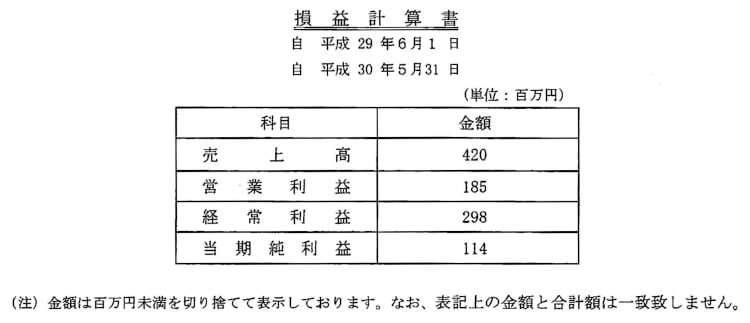

1年間の経営成績を表す「損益計算書」

別表記・読み方 P/L(ピーエル・Profit and Loss statement)

何がわかる? 年間の「経営成績」

チェックポイント成長性(前期よりも成長しているか)

収益性(利益がどれだけ出ているか)

損益計算書は、企業が年間でどれだけ収益を上げ、その収益を稼ぎ出すためにどれだけの費用を要したかを一覧にし、最終的に利益(または損失)がいくらだったかを明らかにしたもの。損益計算書では左側に「費用」と「利益」を書き、右側に「収益」を記載してその関係を明示。収益、費用、利益は、それぞれ以下のような種類にわけ、分析者はこれらを指標として企業の経営成績を判断します。

収益の種類

- 売上高(本業で得た収益)

- 営業外収益(本業以外の収益)

- 特別収益(その期だけ発生した特別な収益)

費用の種類

- 売上原価(本業の収益を得るために費やした費用)

- 販売費及び一般管理費(製品販売に費やした費用と企業の維持に使った費用。販管費とも)

- 特別損失(その期だけ発生した特別な損失)

- 法人税等(法人税、法人住民税、事業税など)

利益の種類

- 売上総利益(売上高から売上原価を差し引いたもの。いわゆる粗利)

- 営業利益(売上総利益から販管費を差し引いたもの。本業でいくら稼いだかかがわかる)

- 経常利益(営業利益に営業外収益を加え営業外費用を引き算出。企業全体の収益力を計る)

- 税引前当期純利益(特別収益・損失を加味し、法人税など税金を差し引く前の利益)

- 当期純利益(税引前当期純利益から法人税などを引いたもの。手元に残った利益がわかる)

業種によっても変わりますが、飲食業界の場合を例にすると一般的に

- 原価率が30〜35%

- 人件費が30〜35%

- そのほかの経費が20%

- 粗利が10%〜20%程度

損益計算書のポイント

これが、理想的な経営状態とされています。また、日本の企業の7割以上が赤字という状況のなかでは、当期純利益が10%を超える企業は大変レアケース。業界を問わず優良企業といえます。しかし、損益計算書に記載されているのはあくまでも決算時点での数字。当期が過去と比べてよかったのか、悪かったのかという判断は、過去の損益計算書や貸借対照表を読み解き、照らし合わせなければそもそも判断できません。

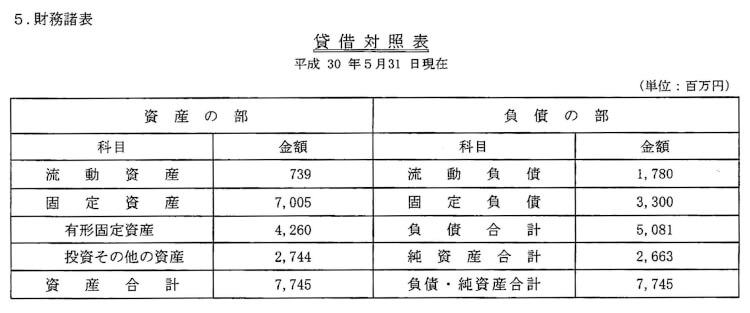

集めた資本がどう使われたかわかる「貸借対照表」

別表記・読み方 B/S(ビーエス・Balance Sheet)

何がわかる? 経営の「質」

チェックポイント健全性(収支のバランスはとれているか)

安全性(事業の継続性があるか)

貸借対照表とは、集めた資本をどのような使途に使ったかを示しています。具体的には、企業が創業以来蓄積してきた「資産」と「負債」、資産から負債を引いた「純資産」がどれだけあるかを一覧にしたもの。

分析者はそのバランスを見て経営の質や企業の財政状態を判断します。貸借対照表の左側には「負債」と「純資産」、企業の財産は「資産」とし、表の右側へ記載。さらに資産は土地建物などの「有形固定資産」と、営業権や特許権などの「無形固定資産」に分け、1年以内に現金化可能な資産は「流動資産」として扱います。

資産と負債の種類

- 固定資産(1年以内に現金化しにくい資産。土地、建物、生産機械など)

- 流動資産(1年以内に現金化しやすい資産。営業権、特許権、商標権など)

- 当座資産(流動資産のうち、現金や現金に類する預金や売掛金などを指す)

- 固定負債(長期借入金や退職給付引当金など、支払期限が1年を超える負債)

- 流動負債(営業取引によって発生した負債など、1年以内に支払期限が到来する負債)

貸借対照表からは次のような指標が導き出されます。

貸借対照表から見えること

- 流動比率(流動資産に対する流動負債の割合。短期的な支払能力を計ることができる)

- 当座比率(当座資産に対する流動負債の割合。流動比率よりも厳密な査定に用いられる)

- 自己資本比率(総資本に対する自己資本の割合。数値が高いほど企業の資本構成がよい)

- 固定比率(自己資本に対する固定資産の割合。数値が低いほど経営の安全性が高い)

貸借対照表のポイント

一般的な判断として、負債より資産が多い企業、収支のバランスがとれている企業、純資産が順調に増えている企業は、経営が安定しており事業継続性があるといえます。

とはいえベンチャーなど新興企業は固定資産を持たないことがほとんど。設立間もない企業の経営状態を見極めるには、売掛金や買掛金がどれだけ残っているか、また流動資産に成長の鍵となりそうな特許権などがあるかどうかも判断のポイントになります。

キャッシュフロー計算書

別表記・読み方 C/F (シーエフ・Cash Flow statement)

何がわかる? 年間の「お金の流れ」

チェックポイント生産性(経営資源がうまく活用されているか)

戦略性(どのような戦略で企業を成長させようとしているか)

キャッシュフロー計算書とは、現金がいくら流入し、どれだけの現金が流出していったかという状況を示すもので、本業のお金の流れを示す「営業活動によるキャッシュフロー」、投資活動の内容を示す「投資活動によるキャッシュフロー」、借入や支払の流れを表した「財務活動によるキャッシュフロー」の3種類があります。これら3つの構成比や内訳からは、企業の活動状況だけでなく、経営者の意思として何に投資し、どのように資本戦略で企業を成長させようとしているかが推察できるため、企業の未来を占う上で重要な資料といえるでしょう。ちなみにキャッシュフロー計算書は損益計算書や貸借対照表に付随してつくられるもので、株式未公開企業には作成・提出の義務はありません。しかし、企業にとってキャッシュフローの把握は事業継続のキモ。そのため多くの株式未公開企業がキャッシュフロー計算書を作成しています。

キャッシュフローの種類

(1)営業活動によるキャッシュフロー(+なら本業が順調だということを意味する)

(2)投資活動によるキャッシュフロー(資産売却に積極的だと+、設備投資が減ると−)

(3)財務活動によるキャッシュフロー(資金調達すると+、返済が進むと−になる)

キャッシュフロー計算書のポイント

3種のキャッシュフローのなかで、もっとも重要なのは本業でどれだけ儲かっているのかがわかる「営業活動によるキャッシュフロー」です。たとえば本業が赤字で「投資活動によるキャッシュフロー」や「財務活動によるキャッシュフロー」で黒字になっているという状況が必ずしも悪いわけではありません。しかし本業が赤字続きだと将来的に資金繰りが厳しくなる可能性もあります。キャッシュフロー計算書を読む上で大事なのは、投資活動、財務活動と営業活動が適切かどうか、また経営戦略と整合性がとれているかが見極めのポイントとなります。

中小企業が意識すべき財務諸表の重要ポイント

ここからは、中小企業経営者が陥りがちな誤解とその対処法などについて解説します。

損益計算書ばかりに注目していませんか?

中小企業経営者のみなさんとお話すると、貸借対照表(以下、B/S)よりも、損益計算書(以下、P/L)を気にされる方が多いように感じることがあります。今期どれだけの売上が立ち、利益がいくら残ったかがひと目でわかるP/L。これは、経営者にとって通信簿のようなもの。重視したくなる気持ちはよくわかります。

もちろん売上や利益が対前年を超えたかどうか、赤字だったか黒字だったかを知ることは重要なこと。しかしB/Sを見なければ見えてこない経営指標があるのをご存じでしょうか。一言で申し上げると、それは「キャッシュの状況」。B/Sをしっかり読み込まなければ、企業存続の鍵であり、人間にとっての血液にも相当する「キャッシュ」が、いくらあるかがわからないのです。具体例を挙げて説明します。

ありがちな中小企業経営者の思い込み

一番よくあるのが利益=キャッシュという思い込み。

仮に100万円の利益が出たとします。「利益が100万円ならキャッシュも100万円分増えるはず」。そう思いがちですが、実は利益とキャッシュはイコールではありません。

例を挙げて説明しましょう。ある企業が過去に100万円借入れていたとします。その場合、B/Sの負債の部(表の右側)にある「長期借入金」もしくは「短期借入金」の欄に100万円が入り、資産の部(表の左側)の「現金及び預金」の欄には100万円入ります。しかし、これはあくまでもB/L上の動きを見なければわからないことであってP/Lには現れません。

借りた時は借入金という債務が増えて、現金が増えます。返す時は借入金という債務が減って現金も減ります。ですので100万円の利益があったとしても、負債と相殺してしまうとキャッシュはゼロということも起こり得るのです。

また、減価償却についても似たような誤解があります。たとえば社屋用に建物を1億円で購入したとします。1億円程度の鉄骨の建物なら40年で減価償却することになるため、年間で250万円を費用計上することになるのですが「減価償却費」は「販売費及び一般管理費」に含まれているため、P/L上ではその内訳を把握することができません。B/Sを見れば建物を買った時点で1億円が「現金及び預金」から出ていき、同じ金額が「固定資産」に組み込まれ、そこから毎年の「減価償却費」分にあたる250万円が固定資産から費用として引かれていくものの、減価償却費は支出を伴わない費用。ですからP/Lを見ているだけでは、キャッシュがいくらあるかはわからないのです。

コラム 同業他社の決算書が見たい会社四季報や経済誌、企業の決算公告でも他社の財務諸表は見られますが、大半は上場企業の情報です。株式非公開の情報がほしければ、帝国データバンクや東京商工リサーチなどが提供する企業情報検索サービスなどを利用してはいかがでしょう。有料サービスではありますが数千円程度の投資で済むのでお勧めです。 |

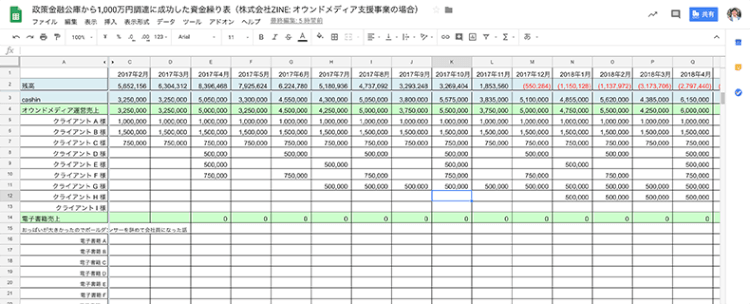

資金繰り表をつくってみましょう

直感的に捉えにくい話だと思います。中小企業が陥りがちな、「こんなに利益があるのに、どうしてキャッシュがないんだ?」という戸惑いの裏には、P/Lに目を奪われ、B/Sを軽視してしまう傾向があることを押さえていただければと思います。

しかしそうはいっても、P/LとB/Sを見比べるだけでご自分の感覚と財務諸表のズレを解消することはなかなかできないでしょう。そこで1つ効果的な取り組みをご紹介します。それは「資金繰り表」を作成し定期的に更新するという方法です。資金繰り表をつくり活用することで次のようなメリットを享受することができます。

資金繰り表をつくるメリット

(1)毎月の収支が明確になるため、手元のキャッシュを正確に把握できる。

(2)キャッシュが足りなくなる前に、借入などの対策を打ちやすくなる。

(3)予算と実績の差などから、経営上の弱点や課題を分析しやすくなる。

(4)過去の資金繰り表と照らし合わせることで、経営環境の変化を実感できる。

(5)将来を見越した経営戦略を立てようという意識が高まる。

資金繰り表のつくり方

資金繰り表は現金収支の動きを月ごと(業種によっては週ごと、日ごとの場合も)にまとめた表です。

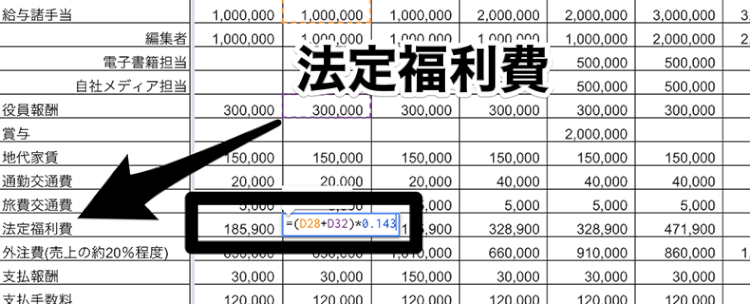

たとえばメディア運営を事業とする会社を例に、資金繰り表テンプレートを公開します。例に挙げたこちらの企業では、この資金繰り表をもとに政策金融公庫から1,000万円の資金調達に成功しています。将来を見越した経営戦略を語れれば、経営年数が浅くても資金調達の難易度が下がります。

資金繰り表テンプレート(ダウンロード可能):

詳しく解説します。

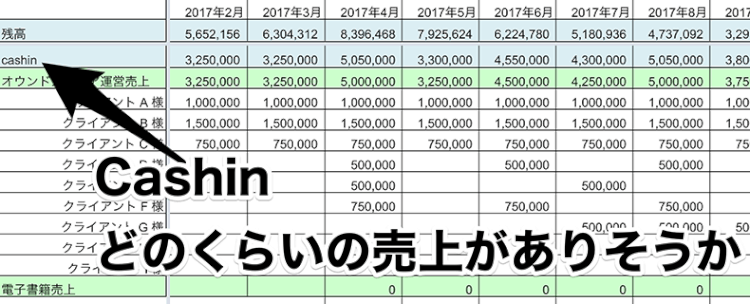

Cashin(キャッシュイン、どのくらいの売上がありそうか)とCashout(キャッシュアウト、どのくらいのお金が出ていきそうか)の項目は、自分の事業を概算で良いので見直してみましょう。

法定福利費は、社員(アルバイト以外の社員)の給与と役員報酬のそれぞれに 0.143 を賭けて求めましょう。

その他はできるだけ詳しく埋められる実数のみを埋めていきます。

たとえば、「通信費は確定させられる」「地代家賃も固定費」「会議費は毎月だいたいこれくらい」などです。

資金繰り表にできれば必要な項目

少し余裕がある方は、予実管理(予算と実績を記入)できるといいでしょう。

(1)予算(予算の項目には将来における現金収支の予測数値を入力)

(2)実績(実績の項目には支払サイトと入金サイトに基づいた実際の現金収支を記載)

同じくキャッシュを扱う表には、前述したキャッシュフロー計算書がありますが、次の点で大きく異なります。

キャッシュフロー計算書

目的 過去の実績を知る

期間 1年、四半期、半期

形式 定型フォーマットがある

資金繰り表

目的 将来を予測する

期間 自由

形式 自由

資金繰り表でフォローすべき期間は自由に設定できますが、過去の実績を踏まえ、最低でも1年先、可能であれば3年先までの予測値を入れ、実績と比較することをお勧めします。「3年は少し長い」と思われるかもしれませんが、大切なのは予測値を正確に言い当てることではありません。資金繰り表をつくる目的は、キャッシュをベースに経営状況を把握することによって、資金不足などの経営危機を回避し経営を安定させ、企業が進むべき方向性を定めることにあります。決算書を見て一喜一憂するだけで満足してしまう段階から、次のステップに踏み出したい中小企業経営者のみなさんには是非お勧めしたい方法です。

[SMART_CONTENT]

立場によってこれだけ変わる財務諸表の見方

利害関係者になったつもりで財務諸表を見てみよう

ここまでは中小企業経営者の方の立ち場で財務諸表の見方などを解説してきましたが、この項では金融機関やベンチャーキャピタル、監査法人や株式上場審査委員会の担当者は、どのような視点で財務諸表を読むのか解説。実際に資金調達や上場を考える際、担当者の方の立ち場から財務諸表を読んでみると学ぶものは多いはず。

金融機関が財務諸表を読むポイント

一般的に、企業が都市銀行、地方銀行、信用金庫などの金融機関から融資を受ける際には、担保となる資産が一定以上あるかどうかが重要な判断材料になるため、B/Sの内容が重視されます。しかしベンチャー企業などの新興企業の場合は、資産も利益もないことが多いことから、B/SよりP/Lによって企業の成長性を推し量ることがほとんどだと思います。とはいえ財務諸表だけで十分な分析はできません。そこで自社の技術の優位性や収益の見込み、今後の事業展開など、自社の成長性を裏付けるプレゼン資料や事業計画書があるかどうかが融資を受ける際のポイントになります。

ベンチャーキャピタルが財務諸表を読むポイント

ベンチャーキャピタルにも投資先の成長段階に応じてさまざまなタイプがありますが、一般的に融資を主体とする金融機関に比べて、企業の成長性に投資するという色合いがより強くなります。しかし、投資が成功すればリターンは大きくなるものの、失敗すれば元本を失ってしまうことになるため、投資先の価値やリスクを調査するデューデリジェンスにはとくに慎重です。基本的なチェックポイントは法律に則って企業を運営しているか、また怪しげな資金の動きがないかという点をB/Sを中心にチェックされることになります。

監査法人、主幹証券会社、株式取引所が財務諸表を読むポイント

監査法人は「企業会計原則」や「国際会計基準」、主幹証券会社は日本証券業協会が定める「有価証券の引受け等に関する規則」、株式取引所は各取引所が定める「形式審査基準」に則って、財務諸表を含む関連書類が適切に作成されているかどうかをチェックします。そのため、金融機関やベンチャーキャピタルのように、財務諸表の「行間」を読んだり、補足資料に基づくプレゼンが功を奏したりすることはありません。不備がないことが絶対条件となります。

コラム ウソをついても見抜かれます

経営にまつわる数字を扱う上でもっとも大事なことは法令遵守の徹底です。実際は赤字であるにも関わらず黒字に見せかけ融資や投資を引き出そうとしたり、逆に法人税逃れのために、架空の費用を計上して黒字を隠蔽したりする企業がありますが、刑事・民事で責任を問われれば企業の信用は失墜し、罰金や懲役刑、重加算税の支払といった制裁が科せられます。ウソをつくにもコストがかかるため、結果的にお金が手元に残らないことも。プロの目を欺くのは簡単ではありません。公明正大にやるのが一番です。

まとめ:財務諸表を自社の経営に活かそう

財務諸表は企業分析の基本でありそれぞれに書かれている内容を精査することによって、企業の未来が見えてくることがわかっていただけたでしょうか。まずは自社の財務諸表を見直すことをきっかけに資金繰り表なども活用しつつ、今後の経営戦略に役立てていただければ幸いです。私たち税理士は正直な経営を目指す経営者のみなさんを支え、意思決定をお手伝いする存在です。経営に関して困ったこと、わからないことがありましたら税理士が持つ知恵を積極的に活用していただければと思います。

- カテゴリ:

- データ分析/BI