企業が持続的に成長していくためには、投下資本を効率的に運用して利益へと結びつけていくことが欠かせません。そこで有効なのが、投下資本の運用効率を示す経営指標であるROICを活用した「ROIC経営」という手法です。本記事では、ROIC経営の概要やROICの計算方法をはじめ、ROE、ROA、WACCなどの関連する指標との違いなどについて解説します。

ROIC(投下資本利益率)経営とは

「ROIC(投下資本利益率)」は「Return On Invested Capital」の略称で、企業が調達した資金に対してどれだけ効率的に利益を上げることができたのかを測定する財務指標です。「ROIC経営」とは、このROICを経営指標として用いる経営手法のことです。ROICは以下の計算式で算出します。

投下資本利益率(%)=税引き後営業利益÷投下資本×100

「投下資本」とは、企業が事業において利益を生み出すために使う資金のことです。銀行などから調達した融資(有利子負債)と、株主から集めた自己資本の2つが含まれます。銀行に預けてある不活発な資金などは該当しません。

「税引き後営業利益」とは、企業が本業における商取引で稼いだ利益のことです。企業は本業以外に金融資産などからも利益を得られますが、企業の真の価値を見るには、メインの事業においてどれだけ利益を生み出しているかがカギになります。つまり、ROICとは企業が本業で利益を出すためにどれくらいの資本を投じているのか、その割合を示すための指標です。

ROICの数値が高いということは、少ない投下資本でより多くの利益を生み出せるということ、つまり事業のコストパフォーマンスが高いことを意味します。逆にROICの数値が低ければ、投下資本に比べて利益率が低い、あるいは赤字であることを意味するため、事業の持続性にリスクがあるということです。ROICは一般に7%以上あれば良いとされます。

ROICは経営の健全性を測る目安になるため、「経営者視点の指標」として用いられるほか、株主が投資先の経営力を分析するためにも使われます。また、ROICは事業ごとに算出することもできることから、自社が展開している複数の事業のROICをそれぞれ調査した上で、経済的付加価値の高い事業を割り出すことが可能です。

ROICとROEの違い

ROICと関連性の高い指標として、「ROE」という指標があります。これは「Return On Equit」の略で、日本語では「自己資本利益率」と訳される指標です。ROEは以下の計算式で算出します。

- 自己資本利益率(%)=当期純利益÷自己資本×100

つまりROEとは、ROICの計算における分母(投下資本)から銀行などに融資を受けた有利子負債額を差し引いたものです。また、ROICの計算の分子には税引き後の営業利益が主に用いられるのに対して、ROEでは当期純利益を用いることも重要な違いです。当期純利益とは、販売管理費や法人税などを抜いた最終的な利益で、株主への配当金はここから出ます。

したがって、ROEは株主にとって、自分たちの投資がどれだけ配当金に還元されるかが把握しやすいため、「投資家目線での指標」として用いられます。ROEは5%以上が優良企業の目安です。

他方でROEには問題点もあります。それは、企業が自社株買いなどを行って自己資本の額を増やすことで、ROEの見かけ上の数字を操作できることです。貸借対照表を記帳する際の規則上、企業が自社株買いを行うと自己資本(純資産)にマイナス計上されるため、結果としてROEは高くなります。したがって、一見してROEが高くても、実際には企業がそう見せかけているだけの可能性を考慮しなければなりません。その点においては、有利子負債まで計算に含めたROICの方が信憑性は高いです。

ROICとROAの違い

ROEと同様に、「ROA」もROICと関連性の高い指標です。ROAは「Return On Assets」の略称で、

「総資産利益率」と訳されます。その名が表す通り、企業が保有している全ての資産がどれだけ利益につながっているかを示すための指標です。ROAは以下の計算式で示されます。

- 総資産利益率(%)=当期純利益÷総資本×100

ROICでは有利子負債と自己資本の2つが分母に組み込まれていますが、ROAの分母にはそれらに加え、その他諸々を含む全ての資産が該当します。そのため、より広い視野で企業の経営効率を把握するために役立ちます。また、ROEと同様にROAも「投資家目線の財務指標」として使われ、最終的な純利益を計算に用いることが多い点も特徴です。

一方で、ROAは全ての資産を計算に含むため、売掛金や買掛金などの運転資本の変動に応じて最終的な数値も変わってきてしまうという問題があります。例えば、取引先に対する交渉力が高い企業は買掛金の支払いを留保できることがありますが、ROAではそうした要素を正しく反映できません。

ROICとWACCの違い

ROICと「WACC」との違いも把握しておきましょう。WACCは「Weighted Average Cost of Capital」の略で、「加重平均資本コスト」と訳されます。WACCとは、企業が債券所有者と株主から資金を調達するために必要となるコストを算出する方法のことです。株主にとっては、WACCは期待されるリターンを表します。WACCは、負債コストと株主資本コストを加重平均することで算出します。その具体的な計算方法は以下の通りです。

- 加重平均資本コスト={D/(D+E)}×rD×(1-T)+{E/(D+E)}×rE

(D=有利子負債の合計、E=株主資本の合計、rD=負債コスト、rE=株主資本コスト、T=法人税率)

上記のように、WACCはここまで紹介してきた指標よりも非常に複雑な計算を要するのが特徴です。では、WACCとROICはどのように関係するのでしょうか。

先述のように、ROICは投下資本から利益を生み出すための効率性を示す数字で、WACCは企業側にとって支払うべきコストに相当します。企業には当然、コストよりも利益が上回ることが期待されるため、ROICがWACCを上回っているかどうかを比較することによって、企業の経営状態を見極めることが可能です。そのため、ROICとWACCはしばしば組み合わせて活用されます。

ROIC経営のポイント

ここからは、ROICを経営指標として用いる「ROIC経営」を導入する際に押さえておきたいポイントについて解説します。

ROICはWACCより上回る必要がある

ROIC経営のポイントその1は、ROICがWACCを上回っている必要があることです。先述の通り、健全な経営状態を保つためには、資金を調達するためのコストよりも、そこから生み出される成果(運用利回り)が大きくないといけません。したがって、ROIC経営においてはWACCよりもROICが上回っているかを確認し、自社がより大きな経済的付加価値を生み出していけるように努める必要があります。

ROICの評価期間は3~5年にする

ROIC経営のポイントその2は、ROICの評価期間を単年ではなく複数年に設定することです。例えば、事業には一定の投資が欠かせませんが、投資が実際の利益を生み出すまでにはそれなりの時間が必要です。そのため、単年でしか評価をしない場合、多額の投資が必要だった年は、その企業の本来の実力や将来性以上にROICの数値が低くなる可能性があります。

ROICは重要な指標ですが、ROICが低くなるのを恐れて事業に必要な投資を怠るのでは本末転倒です。そのため、ROICを評価する際には、1年ごとではなく3年から5年の中期にわたって行い、事業部門が必要な投資を実施することを過度に抑制しないようにすることが重要です。企業の真の経営力を見極めるためには、複数年にわたる長いスパンでの評価が欠かせません。

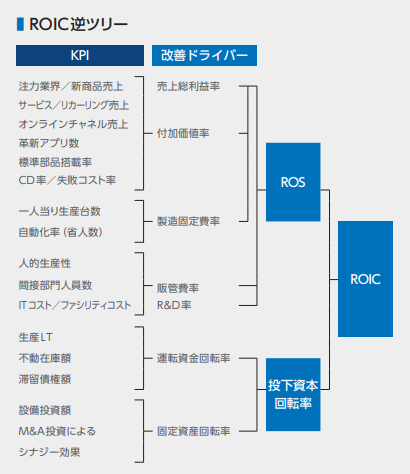

現場に落とし込む「逆ROIC(逆ツリー)」を活用する

ROIC経営のポイントその3は、「逆ROIC(逆ツリー)」を活用することです。逆ROICとは、ヘルスケア機器メーカーのオムロンがROICをアレンジして独自に考案したもので、経営と現場を高度につなげてKPIやPDCAを効果的に機能させるための手法です。逆ROICは、ROICを「営業利益率」と「投下資本回転率」に分解し、そこからさらに以下のように分解することから始めます。

営業利益率:

売上総利益率(付加価値率、製造固定費)・販売管理費率・営業利益率・営業外損益・当期利益率

投下資本回転率:

運転資金回転率・固定資産回転率

逆ROICを用いる目的は、これらの指標を現場のKPIへと還元し、経営と現場が一体となって成長を目指していくことです。ROICは先述のように経営者や株主が主に用いる指標ですが、上記のように要素ごとに分解していくことで、現場にとってもなじみやすい指標として展開できます。これによって経営戦略レベルと現場レベルの目標を合致させ、ROICの向上に向けてPDCAサイクルを効果的に回していくことが可能です。

ROICと併せてほかの指標も活用する

ROIC経営のポイントその4は、ROICだけでなく、その他の指標も活用することです。上記で紹介したように、企業の運営効率を調べるための指標はROIC以外にROAやROEなども存在します。各指標を用いることでROICとはそれぞれ異なる観点から企業の経営状況を捉えられるため、知りたい内容に応じて使い分けることが大切です。また、ROICはWACCとセットで活用することで、自社の資金の運用効率をより明らかにできます。

ROIC経営のメリット:純粋な収益性を見ることができる

ROE経営を導入することで、企業はさまざまなメリットを得られます。

まず挙げられるのが、ROICは類似した指標であるROEやROAと比べて、より純粋に収益性を分析できることです。すでに解説したように、ROEやROAにはいくつかの問題点がありますが、ROICではそれらが解消されます。例えばROEの計算では、自社株買いを行うなどして自己資本を抑制すれば、表面上の数値は良くなってしまいます。その点においては、ROICでは有利子負債も計算に加えるため、そのような小細工も意味がなくなります。

次に、ROICを活用することで自社の事業の適切さについて株主を説得しやすくなるメリットがあります。上記のように、ROICを活用して自社が調達した資本を収益性の高い事業へ効果的に使っていることをより正確に示すことで、株主の同意が得られやすくなり、資金の調達につなげられます。投資と事業成果の関係性もより示しやすくなるでしょう。

また、資本運用について生産性や効率性を意識しやすくなることもメリットとして挙げられます。特にWACCと組み合わせてROICを指標として活用する場合、企業は資本の調達コストと利益のバランスを常に意識できるようになります。長期的に安定した事業を行うために、コストに対してどれだけの価値を生み出せているかを把握し、対策を行っていくことは必要不可欠な取り組みです。

ROIC経営のデメリット:直観的に理解しづらい

ROIC経営には、いくつかのデメリットもあります。

まず、ROICはROEなどと比べて計算式が複雑になるため、直観的に理解しにくいことです。そのため、ROICを活用する際には、ROICが何を示す指標なのか、その意味や計算方法を十分に理解することが最初の関門です。特に現場レベルで浸透させるためには、ROICの複雑さや理解しにくさは大きな足かせとなるでしょう。

また、ROICが常に有効に働くわけではない点に対しても注意が必要です。例えばサービス業においては投下資本を使用する必要があまりないため、ROICを使う必要性も薄くなります。また、企業の創業時や成長期などにおいては多額の投資額が必要になるため、ROICの数値も必然的に低くなる傾向にあります。したがって、企業がどのようなフェイズにいるかによって、ROICの有効性も変わってくることに注意しなければなりません。

[RELATED_POSTS]

まとめ

「ROIC(投下資本利益率)」は調達した資金に対する利益を測定する指標です。ROEなどの指標と比べて、企業の収益性をより実態に即して示すことが可能です。ROICを意識した「ROIC経営」を実施することで、投下資本の運用効率を意識して事業を展開し、株主などに対しても情報の透明性を確保しやすくなるでしょう。

ROICなどの指標を活用して自社の収益性を算出するには複雑な計算が必要になります。そこでおすすめなのが、Oracle社が提供するクラウドERP「NetSuite ERP」「Oracle E-Business Suite」の活用です。これらのソリューションを活用することで、ROIC経営を効率的に行えるようになります。

- カテゴリ:

- 経営/業績管理

- キーワード:

- 利益測定