海外進出時のポイント

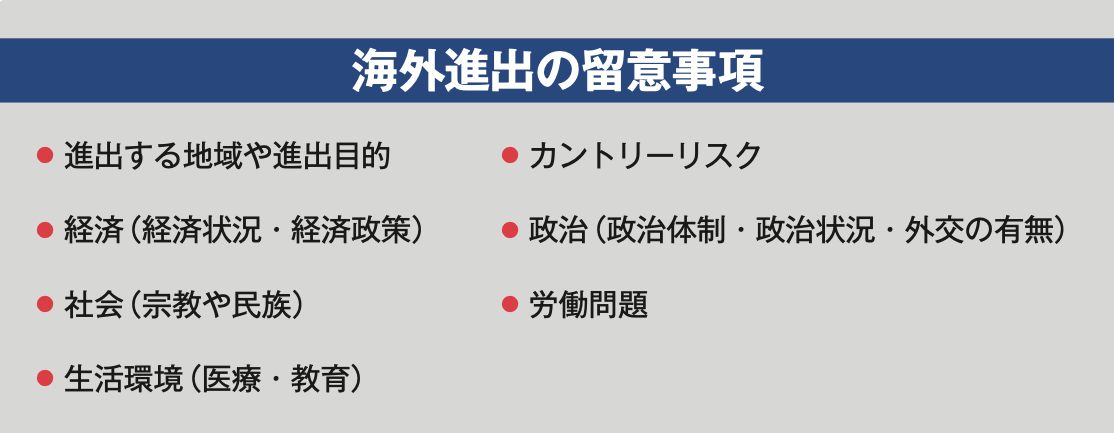

初めて海外に進出する時に留意すべきポイントはいくつかありますが、先ずは進出する地域や進出目的をよく検討することが重要になります。会社の事業戦略上、海外進出の意義について経営層で話し合うことも必要でしょう。

進出する地域を選択する場合には、その国自体のカントリーリスクや経済状況、政治状況、宗教や民族、労働問題などの社会的な課題、法律や税務に関する情報も事前に入手しておく必要があります。また、従業員を赴任させる場合には、その国の生活環境や医療体制、教育機関を調べておく必要があります。

このような情報収集は、日本貿易振興機構(JETRO)や中小企業基盤整備機構、商工会議所などに相談窓口に連絡をする方法がありますが、現地のコンサルティング会社を使いより深い情報を収集することも必要になります。また、実際に現地出張調査を行うことにより、生の情報を得ることもできますので、場合によっては現地に出向くことも重要になります。

進出地域や進出目的

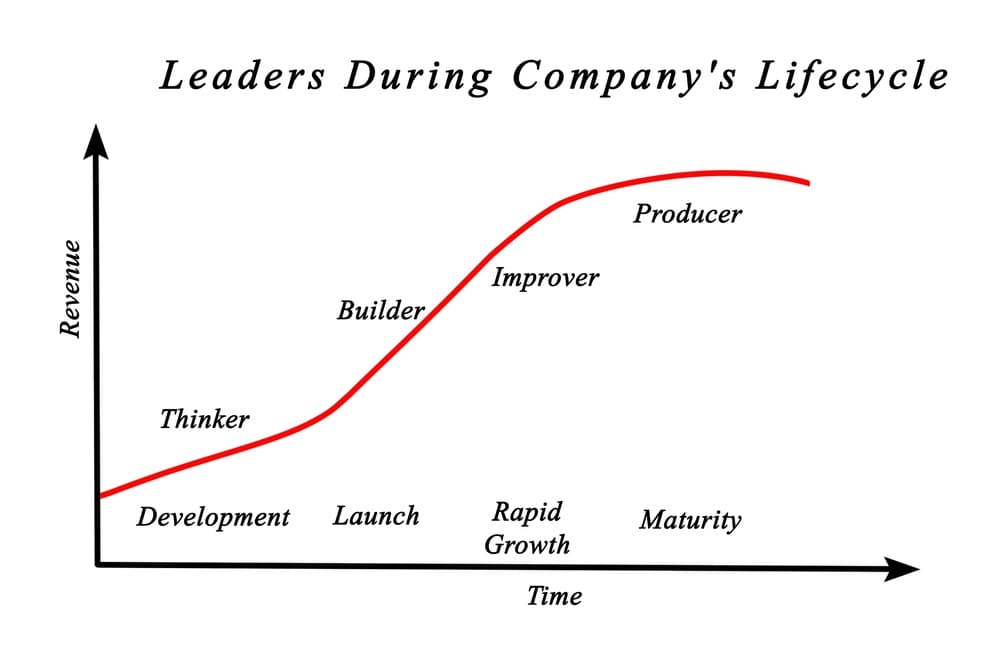

海外進出を検討する場合、企業の進出目的やビジネスモデルによって、進出地域や進出形態が異なります。例えば、安定した製造拠点を海外に求めるならば、製造コストが比較的安価な国に拠点を設ける選択もありますが、その国のインフラが整っていることや、労働力の供給が安定的にできるか、政治や社会の環境が長期にわたって安定しているか等が条件になるでしょう。

一方で、販売拠点を海外に求めるならば、自社製品のマーケットがその地域・国にあり、その市場の大きさや成長性を検討しなければならないでしょう。ターゲット顧客を絞り込んで高付加価値の製品を海外ユーザーに提供するのか、又は低価格でボリュームゾーンを取りに行くのかの販売戦略も必要になります。

また、複数の国に現地法人を展開しているグループ会社は、現地法人に共通する本部機能をまとめる地域統括会社(リージョナルヘッドクオーター)を拠点として設立する場合がります。その活動は、地域の経営管理(財務、人事、内部統制)や物流・調達拠点など目的により異なります。このような地域統括会社は、低税率国や投資優遇税制などの税務上の恩恵を受けることができる国が選択されるケースが多いです。

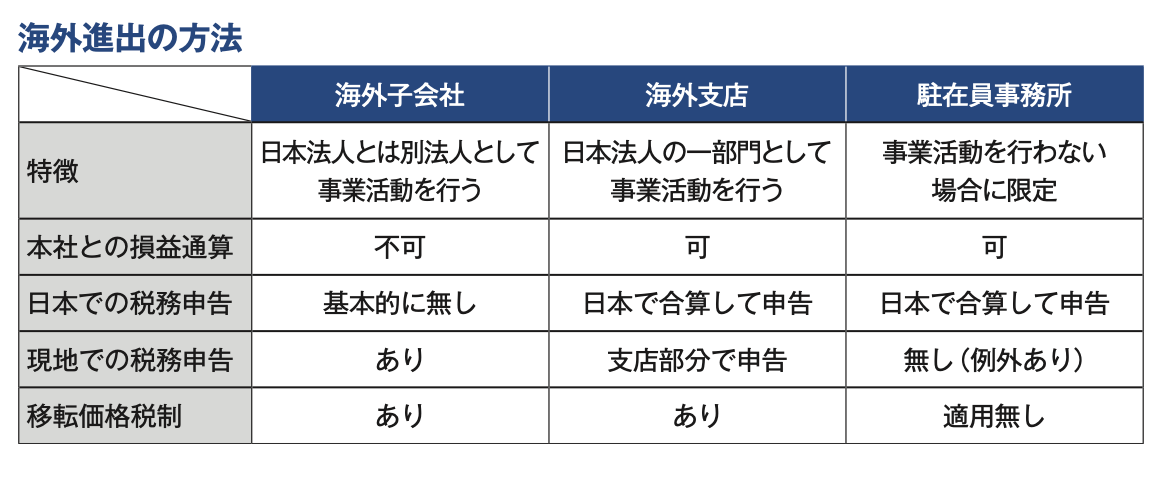

海外進出の方法

代表的な海外進出方法として、駐在員事務所、海外支店、海外子会社(現地法人)があります。

海外子会社とは、日本企業が海外で法人を設立する方式です。日本本社である親会社とは別の会計単位となります。その国の会社法が適用となるため、基本的に税法上を進出した現地の法律に則って法人税の申告を行います。日本法人は原則手して海外子会社の所得については申告する義務はありません。

海外支店とは、現地法人と異なり、本社と同じ事業体です。部署がそのまま海外に移転したイメージでよいでしょう。海外支店の売上は日本企業の所得とし、日本で税務申告を行いますが、海外支店は現地でも申告の義務が発生するので、日本では外国税額控除の手続きが必要です。外国税額控除とは、国際的な二重課税を排除するために外国で得た利益に対して外国で課税された税額を日本の納税額から差し引く制度制度です。また、海外支店の場合は、税率が低い国であっても日本の法人税率が適用されます。

駐在員事務所とは、市場調査や情報収集など、事業そのものを行わない事務所をさします。事業を行うことは無いので、課税関係も発生しません。

海外進出する場合の税務と租税条約

まず、海外進出に関してはその国の法人税率は、その拠点の税金に大きく関係してきますが、それは進出形態が海外子会社である場合の影響度です。海外支店ならば一旦は海外の税率換算した税金の支払いは発生しますが、日本では海外所得も含めた合算値で日本の法人税率で税額を計算し、そこから海外で支払った税金を外国税額控除の手続きを行います。

また、それぞれの国に税率のみならず、欠損金に繰越ができるか否かも税務計算では重要です。例えば、アメリカは欠損金の繰越は無制限にできますが、中国やアジア諸国では5年間の欠損金の繰越です。そのため赤字先行で海外子会社を設立しても、欠損金繰越に制限があれば結果としてトータルの税金が高くなる可能性があります。

また、海外子会社に限りますが、海外での所得を日本に戻す場合にも税金がかかります。海外子会社で得た資金を日本に戻す場合には、配当、利子、ロイヤルティといった形で資金を戻しますが、それぞれ源泉所得税が課税されます。また、国間の二重課税を回避する目的で租税条約を締結している国では、この源泉税率が免除又は税率が軽くなる場合がありますので、海外進出する場合には、各国の国内法と租税条約を総合して検討することが必要になります。

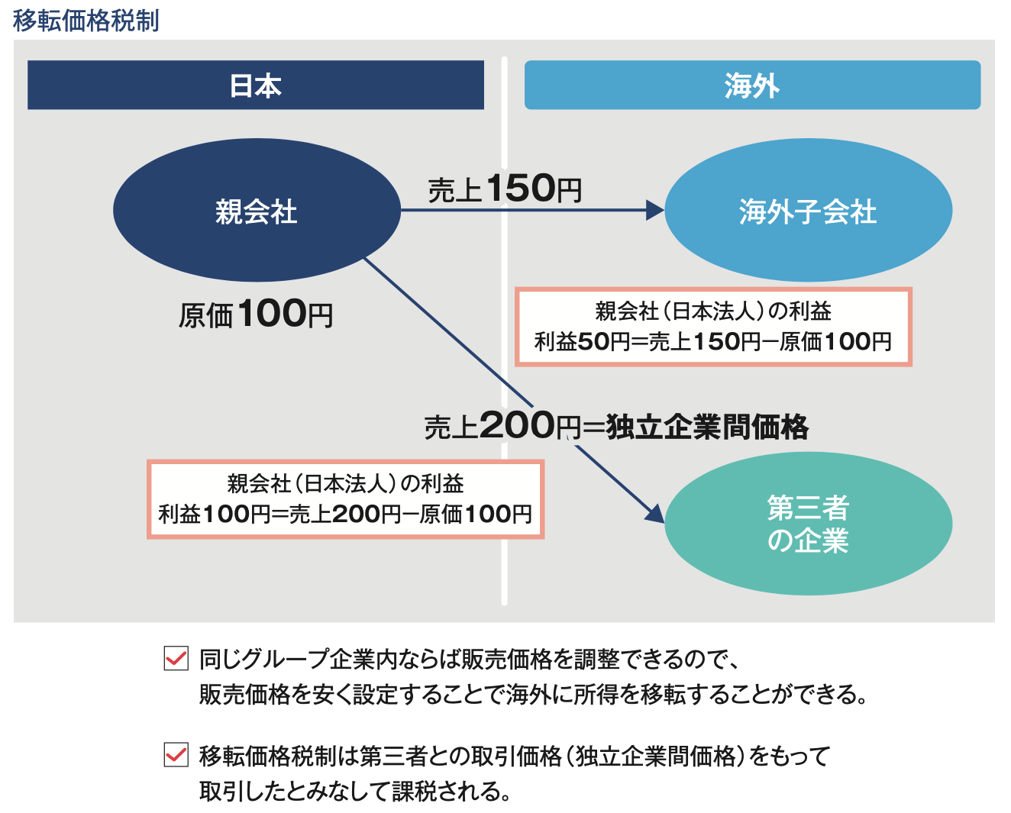

海外子会社と取引する場合の注意点(移転価格税制)

海外子会社や海外支店と取引をする場合には、その取引価格を調整することで所得を移転することができます。例えば、日本から海外に商品を輸出する場合に、通常の価格より低い価格を設定することで、その海外から日本に所得を簡単に移転することができます。この行為を防止する目的で移転価格税制の定めがあります。移転価格税制では、非関連者との間で合意されたであろう価格(独立企業間価格)をもって海外子会社や海外支店との取引を行ったものとみなして課税されます。

この移転価格税制対策として、設定した取引価格が、独立企業間価格であることを合理的に説明するための文書の作成・準備を行うことが有用です。また、取引規模等によっては、取引価格について事前に課税当局の承認を得る事前承認制度(APA)を利用することも考えられます。

従業員を海外派遣する場合の社会保険及び個人所得税

従業員を海外赴任させる場合には、社会保険や個人所得税の取扱いについて整理をする必要があります。

従業員を在籍出張する場合には日本の社会保険は継続しますが、移籍出張する場合には、日本の社会保険資格は喪失します。日本での社会保険資格が喪失する場合には、扶養家族の社会保険についても対策を考える必要があります。

また、個人所得税は国によって取扱いが違いますので、海外進出する国の制度を事前に調べる必要がありますが、例えばアメリカは、海外派遣先で居住者になった年から、その国で発生した所得のみならず他の国で発生した所得を合計し(これを全世界所得と言います)、この全世界所得をベースに計算した金額から海外で支払った個人所得税差し引いて、納税すべき個人所得税を計算します。

| 全世界所得×海外派遣先の個人所得税率-税額控除(他の国で支払った税金) |

一方で、シンガポールやマレーシア、台湾、フィリピン等は、その国で居住者であっても、その国で発生した所得のみにしか個人所得税はかかりませんので、全世界所得を税務上申告する必要がありません。

最後に

海外企業の誘致を積極的に制度に組み込んでいる国もあれば、国内企業の保護に重点をおいている国もあります。今回は海外進出する場合の一般的な留意点を挙げましたが、国によっておかれている立場か異なりますので、具体的に海外進出を決める場合には、対象となる国の経済状況、政治状況や社会的な課題、海外企業の受入れ態勢、法律や税務に関する制度やルールが企業の活動に対する制限等をよく検討して意思決定を行う必要があります。

著者紹介

株式会社みなとグローバル

代表取締役

中山寿英氏

有限責任監査法人トーマツに入所。株式上場支援部門であるトータルサービス部に配属。日本証券業協会に出向、株式公開審査業務、公開審査制度構築。PwCコンサルティング株式会社(現:日本IBM株式会社)戦略コンサルティングサービス事業部。ERNST&YOUNGマレーシア事務所(海外業務) 。グローバル・ブレイン株式会社(独立系ハンズオン型ベンチャーキャピタル)。2009年1月 株式会社みなとグローバル 設立に参画。2010年2月 中山寿英会計事務所 を開業、現在に至る。

- カテゴリ:

- 経営/業績管理

- キーワード:

- 意思決定