電子帳簿保存法の施行により、企業には取引データや国税関係書類を電子データとして保存することが求められるようになりました。特に、インターネットを介して行われる電子取引では、請求書や見積書などのデータ保存が義務化されており、法令に対応したシステムの導入が必要です。本記事では、電子取引データや国税関係帳簿、書類の具体的な保存方法について詳しく解説し、企業がスムーズにデジタル保存へ移行するためのポイントを紹介します。

電子帳簿保存法(電帳法)とは?会計ソフトとの関連性

電子帳簿保存法(電帳法)とは、法人税や所得税など国税に関わる帳簿や決算書、取引先との請求書や領収書などの書類について、データでの保存を認める法律です。この法律に基づき、各事業者は紙の書類を電子データとして保存できます。ただし、電子データで保存するためには、法律で定められた要件を満たす必要があり、この要件を遵守することが求められます。

電子帳簿保存法は1998年に制定されて以来、数回の改正を経てきました。最新の改正は2022年に行われ、同法の適用範囲が大幅に拡大し、保存要件も大きく緩和されました。以下の3つの区分に対して、それぞれの保存方法が柔軟に対応できるようになっています。

- 電子取引データ保存

- 電子帳簿等保存

- スキャナ保存

電子帳簿保存法に対応した会計ソフトが必要

電子帳簿保存法の要件を満たすためには、対応した会計ソフトの導入が不可欠です。電子帳簿保存法に対応することで、経理担当者が法的な細かい要件を把握していなくても、ソフトウェアが自動的に必要な処理を行い、法令に準拠したデータ保存が可能になります。

会計ソフトを選定する際には、公益社団法人日本文書情報マネジメント協会(JIIMA)が認証したソフトを選ぶと安心です。この認証を持つソフトウェアは、電子帳簿保存法の最新要件に対応しており、信頼性が高いとされています。

電子帳簿保存法は2024年1月から本格的に始動

2022年の改正により、企業は経理業務のデジタル化を進め、業務効率の向上や経理コストの削減を図ることが期待されています。政府と民間が一体となってこの取り組みを推進することで、日本全体の企業活動が、より効率的で適正なものになることを目指しています。

2024年1月からは、電子データの保存が完全に義務化されるため、すべての企業は対応を求められます。ただし、対応が間に合わない中小企業や個人事業主に対しては、一定の条件を満たすことで猶予措置が適用され、引き続き要件の緩和が認められる場合もあります。

電子取引データの電子保存義務化

電子メールでの契約や取引、ECサイトでの売買など、インターネット上で発行された契約書や領収書は、紙での保存が認められなくなり、電子データのまま保存することが義務になりました。この措置は、電子取引が増加する中で、データの一貫した管理と透明性を確保するために導入されています。電子保存の際には、「真実性の確保」と「可視性の確保」という2つの要件を満たすことが必要です。

「真実性の確保」とは、データが改ざんされないよう、保存するファイルにタイムスタンプを付与するなどの措置を講じることです。一方、「可視性の確保」とは、保存されたデータをあとから迅速かつ整然と検索・表示できる状態にしておくことを指します。これらの要件を満たすことで、電子データの保存が法的に認められ、安心して業務に活用できる環境が整います。

なお、中小企業にとっては、これらの要件をすぐに満たすことが難しいと考えられたため、法改正が行われた2022年には、一定の猶予期間が設けられました。この猶予期間は2023年12月31日までであり、その間に対応が難しい場合は、従来通り紙面での保存も許容されていました。しかし、この措置は時限的なものであり、2024年1月1日以降はすべての電子取引において、電子データでの保存が義務化されたため、早急な対応が必要です。

事前承認制度の廃止

従来、帳簿や書類などを電子データで保存するには、事前に税務署長の承認を得る必要がありました。具体的には、適用開始の3か月前までに所轄の税務署に申請し、保存する書類の種類や使用するシステムの詳細を報告しなければならず、この手続きが非常に煩雑であったため、多くの企業が電子保存への移行をためらっていました。

しかし、2022年の法改正により、この事前承認制度が廃止されました。これにより、煩雑な書類作成や手続きの手間が不要となり、企業は簡便に電子保存を開始できるようになりました。この改正は、電子帳簿保存法の普及を促進しています。

タイムスタンプ要件の緩和

タイムスタンプの付与に関する要件も大幅に緩和されました。従来の規定では、紙の請求書などをスキャンして電子化する際、担当者が自筆で署名したあと、タイムスタンプを3営業日以内に付与することが義務付けられていました。しかし、この短期間での対応が難しく、電子化の普及を妨げる一因となっていました。

2022年の改正により、タイムスタンプを付与する期限が2か月と7営業日以内と、大幅に延長されました。基本的に、書類の受け取り後はすぐにタイムスタンプを付与する前提ですが、猶予ができたことで業務フローの幅が広がる可能性があります。また、データの削除や訂正が適正に記録されるシステムを導入することで、タイムスタンプの付与自体が不要になるといった新たな選択肢も追加されました。この変更により、特に中小企業においては、対応コストを抑えつつ電子化を進めやすくなり、業務効率化が期待されます。

検索要件の緩和

従来法では電子帳簿等を保存する場合、次のような要件が設けられていました。

- 記入事項の訂正や削除を行った場合に、これらの事実と内容を確認できる会計システムやクラウドを利用すること

- 通常の業務処理期間後に追加で内容を入力した場合、その事実を確認できる会計システムやクラウドを利用すること

- 電子化した帳簿と、それに関わるほかの帳簿の記録事項との間に、相互に関連性を確認できること

- 会計システムやクラウドのシステム関係書類等(マニュアルなど)を備え付けること

- 電子データの保存場所に、パソコンやプリンタなどを用意しておき、データを整然かつ速やかに出力できるようにしておくこと

そして、電子データの検索についても、次の要件が定められていました。

- 取引年月日、勘定科目、取引金額その他、その帳簿の種類に応じた主要な記録項目で検索できること

- 日付または金額の範囲指定によって検索できること

- 2つ以上の任意の記録項目の組み合わせによって検索できること

2022年の法改正により、これらの要件は廃止され、正規の簿記の原則に従って作成された適正な会計書類であれば、最低限の要件を満たしていれば電磁的記録による保存等が認められるようになりました。検索要件も、「取引年月日」「取引金額」「取引先」の3点に緩和されています。

なお、これまでと同等の保存要件(優良な電子帳簿の要件)を満たし、「優良な電子帳簿に係る過少申告加算税の軽減措置」の適用を受ける旨の届出書をあらかじめ所轄税務署長に提出した場合は、過少申告加算税(故意でない過少の申告漏れがあった場合に課される税金)が5%軽減される措置が設けられています。また、65万円の青色申告特別控除といったメリットも得られるようになりました。

さらに詳細な情報を知りたい方は、下記国税庁のページもご覧ください。

罰則の強化

電子帳簿保存法に違反した場合、青色申告の承認が取り消されてしまうおそれがあります。承認が取り消されると、これまで受けていた最大65万円の特別控除を受けられなくなったり、欠損金の繰越しもできなくなったりするなど、税務面でも不利になってしまいます。

また、電子保存された書類について、故意にデータの隠蔽や仮装があったと認められた場合、通常の追徴課税35%に加え、さらに10%が加わった重加算税が課されます。このように、電子化推進のため保存要件等が大幅緩和された代わりに、不正に関して厳しい処置がなされるようになりました。

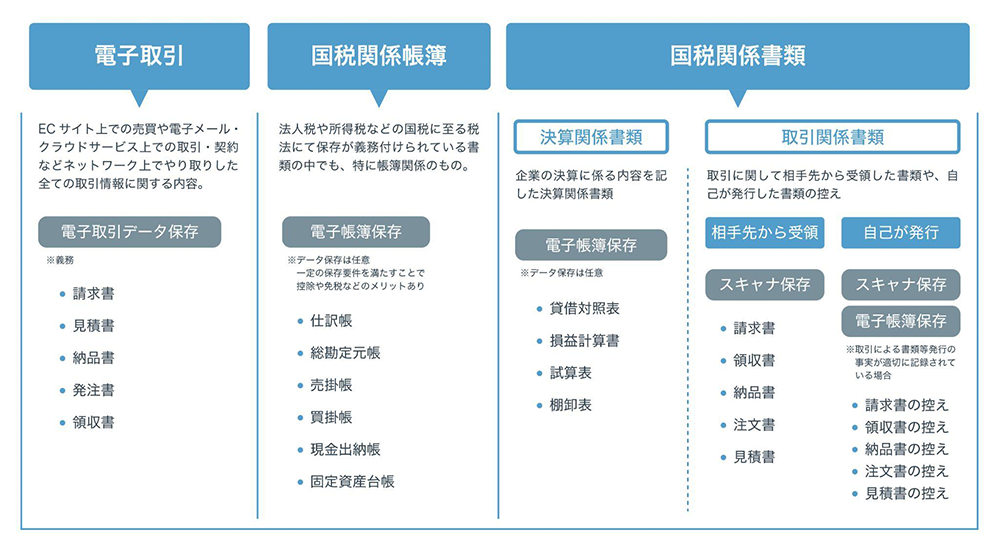

電子帳簿保存法の対象データと書類

電子帳簿保存法の対象データと書類は、その内容により「電子取引」「国税関係帳簿」「国税関係書類」の3種類に区分されます。また、電子帳簿保存法上で扱われるデータや書類について、その保存区分により「電子取引データ保存」「電子帳簿等保存」「スキャナ保存」の3つに分類されることは先述した通りです。

ここでは、対象データや書類の種類に応じて、どの保存区分に分類されるのか、その関係性についてわかりやすく図表化します。

電子取引

電子取引とは、ECサイトでの売買や電子メール、クラウドサービス上での取引・契約など、インターネットを介して行われるすべての取引情報を指します。具体的には、請求書、見積書、納品書、発注書、領収証などが該当します。これらの取引に関するデータは、紙ではなく電子データで保存することが法律で義務付けられています。このため、電子取引データの保存はすべての事業者にとって必須であり、適切なシステムを導入して確実に対応することが求められます。電子データでの保存により、法令遵守が担保されるだけでなく、業務の効率化やコスト削減にもつながります。

国税関係帳簿

国税関係帳簿とは、法人税や所得税など、国税に関する法令に基づき保存が義務付けられている帳簿類を指します。具体的には、仕訳帳、総勘定元帳、売掛帳、買掛帳、現金出納帳、固定資産台帳などが該当します。これらの帳簿の保存区分は「電子帳簿等保存」に該当します。つまり、電子データでの保存は義務ではなく任意です。ただし、電子データで保存する場合には、正規の簿記の原則に従って会計情報が適正に記録されていること、さらに一定の検索要件を満たしていることが必要です。青色申告特別控除や過少申告加算税の減免といった、税制上のメリットを受けられる可能性があります。

国税関係書類

国税関係書類は、法人税や所得税などの国税に関する法令に基づき保存が義務付けられている書類のうち、特に決算や取引に関するものを指します。これらの書類は大きく「決算関係書類」と「取引関係書類」に分けられ、それぞれで保存方法が異なることが特徴です。

決算関係書類

決算関係書類は、企業の決算に関わる情報を記載した書類を指します。具体的には、貸借対照表、損益計算書、試算表、棚卸表などが含まれます。この区分の書類も、保存区分は「電子帳簿等保存」に該当します。つまり、これらの書類を電子データとして保存するかどうかは任意です。電子保存を選択する場合は、国税関係帳簿と同様に、正規の簿記の原則に従って適切に記録されていること、そして一定の検索要件を満たしていることが求められます。

取引関係書類

取引関係書類は、取引に関して発行・受領された書類の控えや原本を指します。相手先から受領したものとしては、請求書、領収書、納品書、注文書、見積書などが該当します。また、自己が発行した取引関係書類として、請求書の控え、領収書の控え、納品書の控え、注文書の控え、見積書の控えが含まれます。

相手先から受領した取引関係書類については、保存区分が「スキャナ保存」に該当するため、紙の書類をスキャンして電子データとして保存する必要があります。一方、自己が発行した取引関係書類については、スキャナ保存のほか、会計システムやクラウド上で取引情報が適切に記録されている場合には、「電子帳簿等保存」による取り扱いも可能です。

ここまでの分類についてさらに知りたい場合は、下記関連記事もご覧ください。

電子帳簿保存法への対応に必要な会計ソフト・システムの機能

電子帳簿保存法が本格的に施行されるにあたり、企業が法令に対応するためには、適切な会計ソフトやシステムを選ぶことが不可欠です。この法律は、帳簿や書類を紙としてではなく電子データとして保存することを認めるものであり、業務効率化やペーパーレス化を推進するための重要な法的枠組みです。しかし、対応するためにはいくつかの必須機能を備えたソフトやシステムが必要です。ここでは、特に重要な機能について詳しく解説します。

タイムスタンプ機能

タイムスタンプ機能は、電子帳簿保存法において必ず備えておくべき機能のひとつです。この機能は、データが保存された日時を明確にし、その後改ざんされていないことを証明する役割を果たします。たとえば、紙の書類をスキャンして取り込んだ画像データにもタイムスタンプが必要です。この措置により、保存されたデータが「真実性の確保」を満たし、法的に認められる証拠となります。

タイムスタンプ機能がしっかりと実装された会計ソフトであれば、法令に準拠した形でデータを管理でき、安心して電子保存を行うことが可能です。特に、経理担当者が専門的な法知識を持っていない場合でも、この機能が自動的に処理を行ってくれるため、業務負担の軽減にもつながります。

検索・閲覧機能

電子帳簿保存法では、保存されたデータを必要なときに迅速かつ正確に検索できる機能が求められます。これにより、業務中に必要な書類を即座に見つけ出し、確認できるため、業務の効率化が大きく進みます。

この検索機能は、データの「可視性の確保」を実現するための必須要件であり、法令遵守の観点からも欠かせません。具体的には、取引年月日や取引金額、取引先名といった複数の項目で検索できることが重要です。また、範囲指定や複数項目の組み合わせ検索が可能であることも求められます。これにより、膨大なデータから必要な情報をスムーズに抽出でき、日常業務の効率化だけでなく、税務調査や監査の際にも迅速に対応できる体制を整えられます。

データの電子保存機能

「電子帳簿等保存」に関しては任意ですが、「電子取引データ保存」については義務化されているため、データの電子保存機能が必要です。企業が行うすべての電子取引に関するデータを法的に保存するためには、確実な電子保存機能が求められます。この機能が備わっていないソフトでは、法令に対応できないばかりか、重要な取引データを適切に管理できない可能性があり、企業のリスクを増大させることになります。正確かつ安全にデータを保存し、将来的な税務調査にも対応できるソフトウェアを選ぶことが、企業にとっての安心につながります。

スキャン機能

スキャナ保存は任意とされていますが、実際には備えておくべき機能のひとつです。2024年からは、請求書や領収書を紙で保存することが原則として認められなくなるため、紙の書類を迅速に電子化し、データとして保存することが必要になります。

スキャナ保存機能を備えたソフトを使用することで、紙ベースの書類を適切に管理し、法令に対応した形で保存することが可能です。この機能は、ペーパーレス化を進め、業務効率を向上させるだけでなく、書類の物理的な保管スペースを削減し、オフィスの環境改善にも寄与します。

電子帳簿保存に対応できる会計ソフト・システムの選び方

電子帳簿保存法に対応する会計ソフトやシステムを選ぶ際には、上述した機能を備えていることが前提となりますが、それ以外にもいくつかのポイントに注意する必要があります。以下では、特に重要な会計ソフトの選定基準を紹介します。

JIIMA認証を受けているか

先にも解説した通り、会計ソフトやシステムを選ぶ際に、公益社団法人日本文書情報マネジメント協会(JIIMA)の認証を受けているかどうかを確認することが重要です。JIIMA認証は、そのソフトが改正後の電子帳簿保存法に対応していることを証明する指標となります。JIIMA認証を受けているソフトは、最新の法令に準拠した機能が備わっているため、法令遵守の観点から安心して使用できます。

国税に関する書類を一括で管理可能か

電子帳簿保存法の対象となる国税関係の書類を一括で管理できるかどうかも、会計ソフト選定の重要なポイントです。すべての書類を一元管理できるソフトを導入することで、業務効率が大幅に向上し、管理コストも削減できます。一括管理が可能なソフトを選ぶことで、複数のシステムを使い分ける手間を省き、データの整合性を保ちながら運用することが可能です。

セキュリティ対策は万全か

電子帳簿保存法に対応するためには、会計ソフト自体のセキュリティ対策も重要です。特に電子データの保存には、外部からの不正アクセスや、データの改ざんを防止するためのセキュリティが欠かせません。また、システムを運用するコンピューターやネットワークのセキュリティ対策も、併せて強化する必要があります。高いセキュリティ対策が施されたソフトを選定することで、企業の重要なデータを保護し、安心して運用できる体制を構築しましょう。

電子帳簿保存法に対応したおすすめ会計ソフト

電子帳簿保存法の施行に伴い、企業が法令を遵守しながら効率的に業務を進めるためには、適切な会計ソフトの導入が不可欠です。特に、インボイス制度や電子取引データの保存義務化など、今後も法改正が見込まれる中で、これらの変化に対応できるソフトを選ぶことが重要です。以下では、電子帳簿保存法に対応したおすすめの会計ソフトを紹介します。

freee会計

Freee会計は、電子帳簿保存法やインボイス制度に対応したクラウド型の会計ソフトです。このソフトの最大の魅力は、クラウドベースで運用されているため、法改正があった際にも自動的にシステムが更新される点です。これにより、常に最新の法令に準拠した形で業務を進められます。

また、freee会計は、小規模な個人事業主から上場を目指す企業まで、さまざまなビジネスフェーズに対応しています。内部統制の強化やセキュリティ対策が求められる企業でも安心して利用できるため、幅広い事業主のニーズを満たすことが可能です。

参照元:https://www.freee.co.jp/electronic-book/

マネーフォワードクラウド会計

マネーフォワードクラウド会計は、電子帳簿保存法に対応した多機能な会計ソフトです。特に「クラウド会計Plus」は、電子帳簿等保存、スキャナ保存、電子取引データ保存のすべてに対応しており、包括的なデータ管理が可能です。メールで受け取ったPDFの領収書なども、システムに取り込むだけで簡単に保存が完了します。また、銀行やクレジットカードとの連携機能により、取引データを自動で保存・管理できるため、日常の経理作業が大幅に効率化されます。

参照元:https://biz.moneyforward.com/denshi-hozon/

弥生会計オンライン

弥生会計オンラインは、電子帳簿保存法に対応した信頼性の高い会計ソフトです。このソフトの特徴的な機能として、「スマート証憑管理」が挙げられます。契約しているユーザーは、この機能を無料で利用でき、電子帳簿保存法で定められた3つの保存方法に対応しています。

また、ほかの弥生製品と連携させることで、仕訳データの連携や、送信された証憑の自動保存・管理が可能です。これにより、経理業務が一元化され、データ管理の手間を大幅に削減できます。中小企業や個人事業主にとって、使いやすさと機能性を兼ね備えた選択肢としておすすめの会計システムです。

参照元:https://www.yayoi-kk.co.jp/kaikei/function/2daikaisei/

電子帳簿保存法に対応するならクラウドERP導入がおすすめ!

書類や帳簿の電子データを保存する際、保存要件をその都度考慮しながら作業するのは、企業にとって大きな負担となります。一連の作業を自動化してくれる会計システムやクラウドの導入も有効な手段ですが、これらのシステムについても最新の法改正に対応している必要があります。そして企業側も、会計処理のデジタル化を進める体制の整備が必要です。

そこで、この機会に企業全体のデジタル化を進めてみてはいかがでしょうか。企業のデジタル化対策を効率的に進められるシステムとして、「クラウドERP」が挙げられます。クラウドERPとは、会計システムのみならず、企業の基幹業務プロセスの合理化を実現するために開発されたクラウドサービスです。

中でも「Oracle NetSuite」は、世界中で38,000社以上もの企業に採用されている実績のあるクラウドシステムです。財務会計管理や受注管理、生産管理などさまざまな業務の電子化をサポートし、企業の情報資源を一元管理します。中小企業やスタートアップ企業への対応も充実しているため、改正電帳法への対応がお済みでない場合は、ぜひ導入をご検討ください。

[SMART_CONTENT]

クラウドERPを導入して法改正にも適切に対応しよう

電子帳簿保存法の本格的な施行により、企業にはこれまで以上に厳格なデータ管理が求められます。こうした状況に対応するためには、クラウドERPのような包括的なシステムを導入し、業務のデジタル化を進めることが重要です。クラウドERPを導入することで、法改正にも柔軟に対応できる体制を整え、企業全体の効率化と競争力の向上を図れます。適切なシステム選定と導入で、今後のビジネス環境に備えましょう。

- カテゴリ:

- 会計

- キーワード:

- 経理/財務会計